Stopy procentowe bez zmian. Co to oznacza dla kredytobiorców?

Rada Polityki Pieniężnej utrzymała stopy procentowe na dotychczasowym poziomie. Główna stopa od października 2023 r. wynosi 5,75 proc. To zgodne z oczekiwaniami rynku. Dla kredytobiorców oznacza to utrzymanie wysokości rat kredytów na obecnym poziomie. Czy możliwe są obniżki w najbliższej przyszłości?

Właśnie zakończyło się posiedzenie Rady Polityki Pieniężnej, która w Polsce odpowiada za wysokość stóp procentowych. Z opublikowanego komunikatu wynika, że pozostają one bez zmian. Stopa referencyjna, która wpływa na wysokość oprocentowania kredytów w złotówkach, wynosi 5,75 proc. Ostatnią decyzję o zmianie stóp procentowych RPP podjęła w październiku 2023 r. Wówczas obniżono ją o 0,25 punktu procentowego (p.p.).

Decyzja RPP jest zgodna z oczekiwaniami rynkowymi. Już w komentarzach do wcześniejszych posiedzeniach Rady można było zauważyć, że decyzje o utrzymywaniu stóp procentowych na niezmienionym poziomie są motywowane niepewnością co do długoterminowej dynamiki inflacji. Ta zaś w dalszym ciągu obarczona jest dużym ryzykiem wynikającym chociażby z odmrożenia cen energii. Adam Glapiński, który stoi na czele Rady, zapowiadał już w lutym, że nie zamierza obniżać stóp procentowych, jeśli nic nadzwyczajnego się nie wydarzy w gospodarce

komentuje Tomasz Bujański z Zespołu Wsparcia Kredytów Hipotecznych w Grupie ANG, firmie pośrednictwa finansowego.

Poprzez regulację wysokości stóp procentowych Rada Polityki Pieniężnej wpływa na poziom inflacji w Polsce. Zgodnie z założeniami powinna ona wynosić 2,5 proc. z możliwym odchyleniem w górę i w dół o jeden punkt procentowy. W zeszłym miesiącu inflacja wyniosła 2,4 proc. i od lutego 2023 r. utrzymuje się w trendzie malejącym. Ekonomiści mają jednak obawy, że w kolejnych miesiącach poziom inflacji może wzrosnąć na skutek wprowadzenia 5 proc. stawki podatku VAT na żywność oraz wzrostu cen energii.

Co to oznacza dla kredytobiorców?

Wysokość stóp procentowych, a w szczególności stopy referencyjnej, ma wpływ na wskaźnik WIBOR, czyli oprocentowanie, na jakie banki są gotowe pożyczać sobie wzajemnie pieniądze – na okres 3 miesięcy (WIBOR 3M) lub pół roku (WIBOR 6M). Jest on podstawą oprocentowania większości kredytów w złotówkach. Decyzja RPP dotycząca stóp procoentowych przekłada się na wzrost, spadek lub utrzymanie wskaźników WIBOR 3M i WIBOR 6M.

Zdaniem Tomasza Bujańskiego z Grupy ANG decyzja Rady Polityki Pieniężnej nie wpłynie znacząco na wysokość rat kredytowych. Już od listopada 2023 r., czyli od momentu kiedy RPP “zamroziła” stopy procentowe, WIBOR utrzymuje się na stabilnym poziomie 5,80 – 5,87 proc. Co ciekawe, dotyczy to zarówno stawki trzy- jak i sześciomiesięcznej. W związku z tym, że decyzja RPP jest zgodna z oczekiwaniami rynku, nie powinniśmy spodziewać się znaczących zmian WIBOR-u, a co za tym idzie, również zmian wysokości rat kredytów.

Tomasz Bujański zwraca jednak uwagę na sytuację w kolejnych miesiącach.

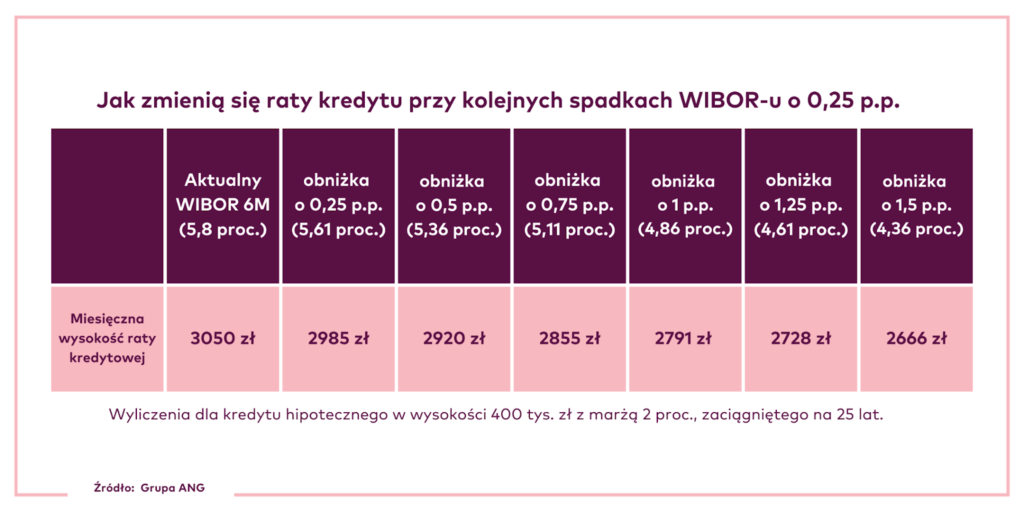

Pomimo ostrożnościowego nastawienia RPP do obniżania stóp procentowych, kontrakty terminowe na WIBOR pozwalają nieco bardziej optymistycznie patrzeć na przyszłe raty kredytowe. Zgodnie z notowaniami kontraktów terminowych na WIBOR 6M, na przestrzeni najbliższego kwartału można oczekiwać jego wartości na poziomie 5,75 proc., a w perspektywie półrocza spadku do poziomu 5,58 proc. Nie są to jednak wartości, pozwalające na spektakularne obniżenie raty. Dla kredytu w wysokości 400 tys. zł z marżą 2 proc., zaciągniętego na 25 lat będzie to oznaczało spadek raty o ok. 70 zł miesięcznie

tłumaczy menedżer z Grupy ANG.