Faktoring pełny i niepełny – czym się różnią?

Istnieją trzy rodzaje faktoringu: pełny, niepełny i mieszany. Różnice w tego typu produktach to m.in. miejsce ulokowania ryzyka niewypłacalności odbiorców czy zakres obowiązków strony umowy. Choć faktoring pełny wydaje się korzystniejszy od niepełnego, to nie jest to rozwiązanie dla każdej firmy. Co to jest faktoring pełny i niepełny?

Co to jest faktoring pełny?

Przedsiębiorcy wykorzystują narzędzia finansowe, takie jak kredyt czy faktoring, aby osiągnąć swoje cele przy możliwie wysokim poziomie bezpieczeństwa. O ile kredyt zapewnia swobodę dysponowania środkami, to nie zapewnia żadnych gwarancji np. w sytuacji niewypłacalności kontrahenta. W przypadku faktoringu sytuacja wygląda inaczej i choć trzeba zrezygnować ze swobody dysponowania pieniędzmi, to w zamian można uzyskać zabezpieczenie, chociażby na wypadek wspomnianej niewypłacalności.

Faktoring pełny znany także, jako faktoring bez regresu, to usługa, która zapewnia firmie finansowanie działalności na podstawie bieżących faktur. Jednocześnie chroni przedsiębiorcę przed ryzykiem braku zapłaty wykonaną usługę lub dostarczony towar. Firma faktoringowa (faktor) przejmuje na siebie ryzyko niewypłacalności kontrahentów, którzy współpracują z danym przedsiębiorcą. Faktoring pełny polecany jest szczególnie tym firmą, które stawiają na dynamiczny rozwój działalności w bardzo zmiennym otoczeniu rynkowym.

Faktoring bez regresu zabezpiecza polisa ubezpieczeniowa. Może ją zawrzeć faktor, któremu firma powierzyła należności. W sytuacji, gdy przedsiębiorca wykupił polisę wcześniej, to także ono jest akceptowane jako forma zabezpieczenia w faktoringu pełnym.

Dla jakich firm jest faktoring pełny (faktoring bez regresu)?

Nie każde przedsiębiorstwo w jednakowym wymiarze może skorzystać z faktoringu pełnego. Przede wszystkim jest to rozwiązanie droższe od faktoringu z regresem (niepełnego), ponieważ faktor przejmuje na siebie ryzyko niewypłacalności. Komu zatem opłaca się faktoring bez regresu?

Faktoring pełny polecany jest dla przedsiębiorstw:

- mających wielu mało znanych i niepewnych klientów, np. z którymi dopiero nawiązano współpracę. Jeśli firma ma ograniczone zaufanie do nowego partnera biznesowego, faktoring bez regresu chroni jej interesy;

- z aktualnym ubezpieczeniem należności na wypadek niewypłacalności kontrahentów. W takiej sytuacji faktor i ubezpieczyciel dochodzą do porozumienia w kwestii przejęcia obowiązków klienta z tytułu danej polisy na rzecz firmy faktoringowej. Dla firmy oznacza to szeroki pakiet usług: faktoring, monitorowanie należności, windykację, ochronę w sytuacji niewypłacalności partnerów biznesowych;

- eksportujących produkty za granicę, co sprawia, że ryzyko niewypłacalności partnerów jest większe niż w kraju, a ewentualne działania windykacyjne mogą być utrudnione. Dlatego dobrze, gdy takimi zadaniami zajmie się faktor;

- uzyskujących przeważającą część dochodów od jednego lub kilku kontrahentów. W sytuacji, gdy firma jest uzależniona od jednego lub niewielkiej liczby innych przedsiębiorstw, wzrasta potencjalne ryzyko utraty płynności finansowej w przypadku niewypłacalności kontrahenta.

Faktoring pełny to instrument finansowy, który sprawdzi się w przypadku firm stawiających na dynamiczny rozwój, otwartych na nowych klientów w kraju i za granicą, ale ceniących bezpieczeństwo prowadzonego biznesu. Kierujący przedsiębiorstwami wybierają faktoring bez regresu, gdy nie mają pełnego obrazy sytuacji finansowej swoich kontrahentów i nie znają np. o zdolności danego podmiotu do regulowania zobowiązań, czy jego dyscyplinie płatniczej w stosunku do dostawców.

Niepewność w stosunku do nowych kontrahentów pojawią się właśnie w momencie rozszerzania działalności i wejścia na nowe rynki. Ekspansja za granicę to dodatkowe ryzyko braku płatności i wyzwań dotyczących windykacji. Zabezpieczenie tego obszaru pozwala na lepszą kontrolę nad cash flow, a ewentualna niewypłacalność kontrahentów nie wpłynie na sytuację finansową firmy.

Poznaj inne sposoby na finansowanie dla firm.

Co to jest faktoring niepełny?

Faktoring z regresem, jak inaczej nazywany jest faktoring niepełny, polega na wykupie przez faktora należności, ale bez przejęcia ryzyka niewypłacalności kontrahentów klienta. Oznacza to, że przedsiębiorca bierze na siebie odpowiedzialność za wykup należności, gdy nie będzie możliwe uzyskanie jej od kupującego produkt lub usługę. Jeśli dojdzie do takiej sytuacji, to faktorant, czyli firma, która podpisała umowę faktoringową z dostawcą usługi, musi oddać pieniądze faktorowi, jakie od niego otrzymała.

Faktoring niepełny to rozwiązanie dla firm, które dostarczają swoje produkty i usługi na dobrze znane sobie rynki. Wiedza o panujących na nich zwyczajach i warunkach oraz informacje na temat swoich kontrahentów pozwala przedsiębiorcą na zachowaniu części ryzyka.

Dla jakich firm jest faktoring niepełny (faktoring z regresem)?

W przypadku przedsiębiorstw, które współpracują z wieloma kontrahentami jednocześnie, dobrze sprawdza się faktoring niepełny. Jest to przede wszystkim tańsze rozwiązanie od faktoringu pełnego. Faktoring z regresem sprawdza się w przypadku firm, które współpracują z wieloma kontrahentami jednocześnie. Sytuacja, w której kilkudziesięciu partnerów biznesowych nagle ogłasza upadłość, jest bardzo mało prawdopodobna. Z kolei, gdy niewypłacalność dotknie jednego z dziesiątek lub setek kontrahentów, to strata nie wpłynie mocno przychody przedsiębiorstwa i nie zaburzy jego funkcjonowania.

Faktoring niepełny nie przekazuje ryzyka niewypłacalności, ale wspomaga przedsiębiorców w odzyskiwaniu należności. Co więcej, faktor każdorazowo weryfikuje kontrahentów, a to pozwala na wychwycenie mało wiarygodnych podmiotów. Pozwala to uniknąć nieprzyjemności w postaci opóźnień w regulowaniu przez nich zobowiązań czy innych trudności finansowych. Ponadto firma faktoringowa może wspierać w miękkiej windykacji i pomaga w wypracowaniu porozumienia z kontrahentem.

Przeczytaj także: Ubezpieczenia dla firm.

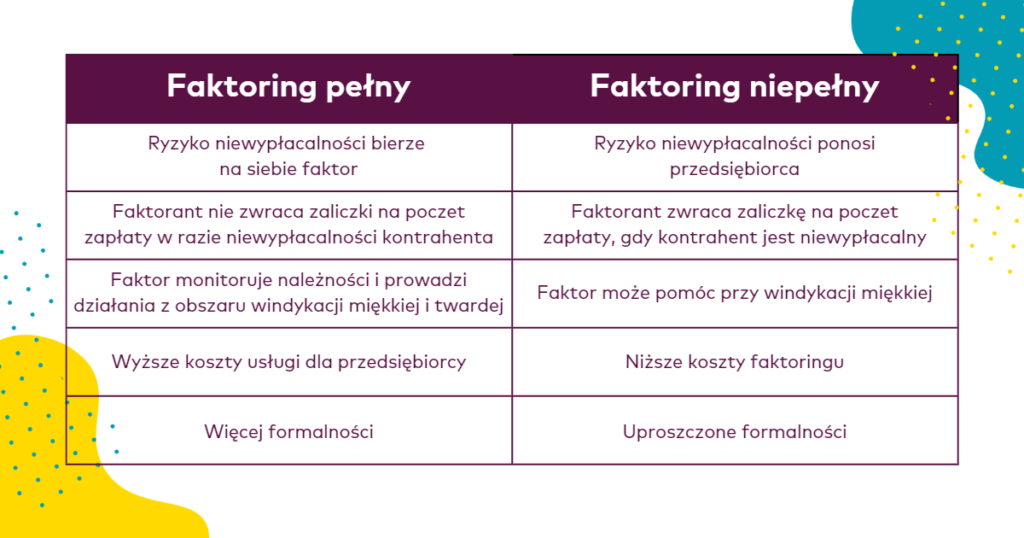

Faktoring pełny i niepełny – najważniejsze różnice

Każda firma, która szuka sposobów finansowania lub chce podnieść bezpieczeństwo zawieranych transakcji, szczególnie z nowymi kontrahentami, może dopasować rodzaj faktoringu do swoich potrzeb. Pozwoli to ograniczyć ryzyko transakcji z nieznanymi dotychczas kupującymi, zwłaszcza gdy przedsiębiorstwo otwiera się na nowe rynki. Faktoring to usługa, która usprawni cash flow firmy, zabezpieczy interesy przedsiębiorstwa i pozwoli na realizację planów rozwojowych.

Zastanawiasz się, jaki jest koszt faktoringu? Nie masz pewności, czy lepszy dla Twojej firmy będzie faktoring bez regresu, czy z regresem? Umów się na bezpłatne konsultacje i poznaj swoje korzyści ze współpracy. Możesz liczyć na pomoc i znalezienie rozwiązania dostosowanego do sytuacji przedsiębiorstwa.